افرادی که بهعنوان معاملهگر یا تحلیلگر وارد بازار بورس یا دیگر بازارهای اوراق بهادار میشوند باید از ابزارهایی برای تحلیل عرضه و تقاضای آن اوراق و همچنین روانشناسی بازار، استفاده کنند. معیارهای مختلفی همچون حجم معاملات در این مفاهیم وجود دارند که باید برای تحلیل و تفسیر آنها از اندیکاتور تحلیل تکنیکال استفاده کرد. برای مثال، سرنخهایی که در همان معیار حجم معاملات برای حرکت قیمتها وجود دارند را میتوان با استفاده از اندیکاتورها تحلیل کرده و سیگنالهای خرید و فروش را تولید کرد.

چنین شاخص هایی دارای انواع مختلفی هستند؛ اما تمامی آنها نمیتوانند عنوان بهترین را از آن خود کنند. برای اینکه بهعنوان تحلیلگر یا تریدر از آنها استفاده کنید، لازم نیست که تمامی شاخصها را زیر نظر داشته و از هرکدام بهصورت همزمان بهره ببرید. برای اینکه بتوانید در معاملهها، بهترین تصمیم را گرفته و همچنین در ادامه آن، بهترین راه را انتخاب کنید، نیاز به چند مورد از اندیکاتورها دارید. پیش از همه این کارها بهتر است آنها را شناخته و در مورد چگونگی استفاده از اندیکاتور تحلیل تکنیکال برای موفقیت در معاملات، اطلاعاتی را کسب کنید.

نگاهی کلی به ابزارهای معامله برای تحلیلگران فنی و معامله گران

چنین ابزارهایی که برای معامله مورد استفاده قرار میگیرند در اصل سیگنال تولید میکنند؛ اما چه سیگنالی؟ هرکدام از آنها بنا بر کاربردی که دارند، در همان جهت سیگنالهایی را زودتر از موعد مقرر برای تحلیلگران و تریدرها نمایان میکنند. این ابزارها تنها شامل اندیکاتورها نشده و نوسانگرها و الگوها هم جزء آن هستند. فرض کنید تایم مشخصی از روز یا شب قرار باشد قیمت یک ارز مشخص شده یا اینکه حجم معاملاتی در گردش آن معلوم شود؛ این ابزار، تمامی چیزهایی که لازم دارید را زودتر از آن زمان برایتان مهیا میکنند.

تحلیلگران فنی و معاملهگران، اغلب از آنها بهصورت ترکیبی استفاده میکنند تا بتوانند جبهههای مختلفی را مورد بررسی قرار دهند. اندیکاتور تحلیل تکنیکال اغلب برای آنهایی کاربرد دارد که قصد دارند معاملاتشان را در مسیر تحلیل تکنیکال قرار دهند. اگر قصد دارید در این راه، برای موفقیت خود قدم بردارید، میتوانیم بهصراحت بگویم که به indicator نیاز پیدا خواهید کرد؛ اما چه نوعهایی؟ متخصصین موجود در بازار 7 مورد از بهترینهایشان را انتخاب کرده و اکثر اوقات در حال استفاده از آنها هستند.

انواع اندیکاتورهای فنی مورد نیاز برای تریدرهای روزانه و تحلیل گران فنی

نمودارهایی که در تحلیل تکنیکال به کار میروند یا روند و الگوی موجود در بازار را نمایان میکنند، یا اینکه به نمایشدادن و تعیین سیگنالهای موردنیاز برای خرید و فروش میپردازند. همپوشان و نوسان نماها 2 نوع اساسی از اندیکاتورهای فنی هستند که میتوان آنها را در اندیکاتور تحلیل تکنیکال یافت.

- اندیکاتور همپوشان (Overlay)

این نوع از شاخص فنی برای مقیاسی همانند قیمت است و در بالاترین قسمت نمودار سهام قرار میگیرد. فیبوناچی و میانگینهای متحرک را میتوان در این دسته قرار داد.

- اوسیلاتور یا نوسان نما (Oscillator)

این مدل بر خلاف نوع همپوشانی که در بالاترین قیمت نمودار قرار دارد، محل قرارگیری آن در بین شاخصهای فنی قیمت است. شاخص فنی نوسان نما همیشه در تعامل میان حداکثر و حداقل بوده و در بالا و پایین در حال رفتوآمد است. RSI، MACD و نوسان نما تصادفی در این دسته قرار میگیرند.

تریدرها برای تجزیهوتحلیل اوراق بهادار و دیگر سهام ممکن است 2 مورد از این شاخصهای فنی را مورد استفاده قرار دهند. با وجود اینکه شاید هزاران مورد گوناگون در جلویشان قرار داشته باشد، باید نوعی را انتخاب کنند که به کارشان آمده و در جهت سهولت این تجزیه و تحلیل به آنها کمک کند. برای این کار نیاز است ابتدا تحلیلگران و معاملهگران با طرز کار indicator مورد نظر خود آشنا شوند و به بررسی برخی دیگر هم بپردازند؛ چراکه باید ببینند کدامیک برایشان مناسبتر است.

دوره جامع آمادگی آزمون CFA

7 مورد از مهمترین اندیکاتورها برای تحلیل تکنیکال

اینکه یک اندیکاتور تحلیل تکنیکال بخواهد عنوان بهترین را از آن خود کند آنچنان ربطی به جامعیت و کاملبودن آن ندارد. بهترین indicator باید در جای خود، در بهترین حالت قرار داشته باشد و موضوعی که در مورد آن تحلیل میکند را به بهترین و کاملترین شکل ممکن گسترش دهد. 7 مورد از بهترینها را در دسته زیر قرار میدهیم.

- حجم در تعادل (OBV)

- اندیکاتور تراکم / توزیع

- شاخص میانگین جهتدار

- نوسانساز آرون

- میانگین متحرک همگرایی واگرایی (MACD)

- شاخص قدرت نسبی (RSI)

- اندیکاتور استوکاستیک

1- اندیکاتور حجم تعادلی (OBV)

این مدل از اندیکاتور تحلیل تکنیکال برای اندازهگیری حجم جریان مثبت و منفی موجود در اوراق بهادار مورد استفاده قرار میگیرد. چیزی که بهعنوان شاخص مجموع برای افراد نشان داده میشود، اختلاف بین افزایش حجم و کاهش آن است. درواقع، افزایش حجم منهای کاهش حجم، شاخص مجموع را میسازد. منظور از افزایش حجم، به معنی قیمت افزایشیافته در آن روز است. کاهش حجم هم کاملاً برعکس این موضوع است؛ میزان کاهش قیمت را نشان میدهد.

زمانی که OBV رو به صعود یا همان در حال افزایش است، نشان از این دارد که خریداران قصد خرید داشته و میخواهند از این طریق قیمت را بالا ببرند و وارد عمل شوند. زمانی که حجم این اندیکاتور تحلیل تکنیکال رو به افول باشد و کاهش یابد در اصل حجم فروش بیش از حجم خرید شده است. ابزار حجم در تعادل مانند دستگاهی است که روند عملیات را تأیید میکند. وقتی OBV رو به افزایش باشد، مسیر روند عملیاتی روشن شده و ادامه پیدا خواهد کرد.

ممکن است گاهی این روند به صورتی تحقق یابد که اندیکاتور و قیمت در جهات مخالف هم قرار گرفته و هرکدام به سمت دیگر بروند. این موضوع نشان از آن دارد که خریداران واقعی و حرفهای وارد عمل نشدهاند و ممکن است پس از طی این مرحله، جای اندیکاتور و قیمت عوض شود؛ در این صورت قیمت کاهشیافته و اندیکاتور مسیر صعود را طی خواهد کرد. به این عمل، واگرایی گفته میشود؛ معاملهگران باید در زمان استفاده از ابزار حجم در تعادل، مراقب این موضوع باشند.

2- اندیکاتور تراکم / توزیع (Accumulation/Distribution Line)

اندیکاتور تحلیل تکنیکال تراکم / توزیع یکی از رایجترین شاخصها است که افراد میتوانند با استفاده از آن، جریان پول در داخل و خارج از اوراق بهادار را مشخص کنند. این شاخص با نام (A / D) هم شناخته میشود. میتوان آن را تا حدی شبیه به OBV دانست، اما تفاوت اساسی میان آنها حاکم است. در اصل اندیکاتور حجم تعادلی (OBV) تنها قیمت پایانی را در نظر میگیرد. اندیکاتور تراکم / توزیع به این صورت است که اگر یک سهم نزدیک به اوج خود بسته شود، اندیکاتور به آن حجم بیشتری میدهد.

محاسباتی که در A / D انجام میشود را نمیتوان با OBV مقایسه کرد؛ چراکه هرکدام در جای خود بهاندازه کافی کاربرد داشته و میدرخشند. زمانی که در اندیکاتور تحلیل تکنیکال A / D خط نشانگر سمت بالا داشته باشد، نشان میدهد که علاقه خرید وجود دارد. این موضوع مربوط به این است که سهام در حد بالاتری از محدوده قرار گرفته است. روند مخالف آن هم به این صورت است که نشانگر روبه پایین بوده و سهام در محدوده پایینتر قرار دارد. این روند چنین مفهومی را میرساند که قیمت حجم منفی را طی میکند.

امکان ایجاد واگرایی در این شاخص هم همانند OBV وجود دارد.

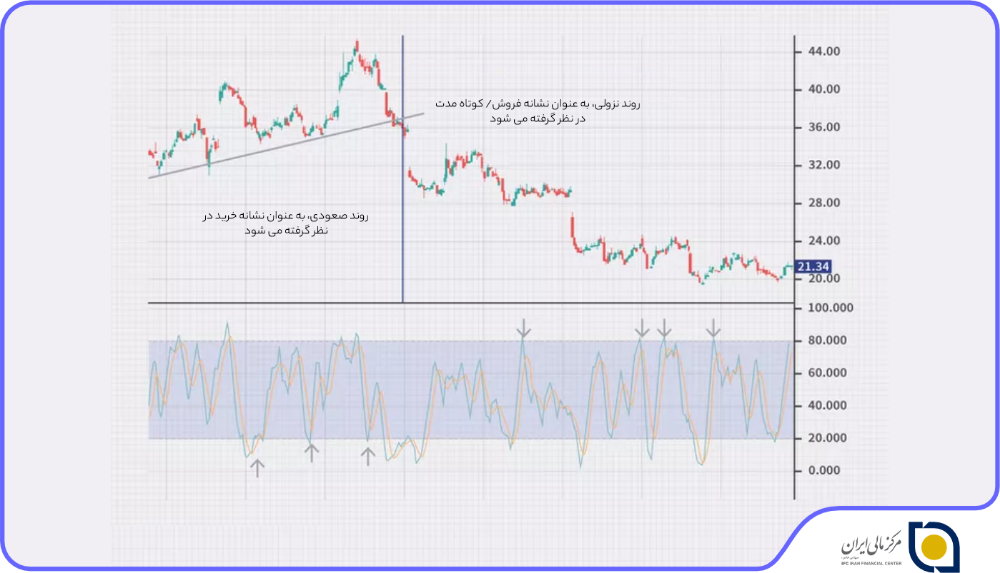

3- شاخص میانگین جهتدار (Average Directional Index)

افرادی که قصد دارند میزان قدرت و حرکت یک روند را اندازهگیری کنند، میتوانند از شاخص میانگین جهتدار استفاده کنند. این ابزار تحلیلی با نام ADX هم شناسایی میشود. مقدار تعیینکننده در این اندیکاتور تحلیل تکنیکال، عدد 40 است. اگر ADX بیش از 40 بوده و روند صعودی را طی کند، نشان از قدرت جهتگیری زیاد آن رو به بالا است. چنانچه همین عدد با همین میزان، روند رو به پایین را طی کند، جهت قیمت رو به افول قرار گرفته است.

منظور از ADX علاوه بر نام اختصاری این ابزار، خطی است که روی نشانگر قرار داشته و اغلب رنگ آن سیاه است. جهت و حرکت روند با 3 خط مشخص میشود. اما دو خط دیگر کداماند؟ خط –D که با رنگ سبز نشاندادهشده و خط +D معمولا با رنگ قرمز، از دیگر خطوطی هستند که در کنار خط مشکی کار میکنند.

ADX بالای 20 و +D بالاتر از –D: روند صعودی

ADX بالای 20 و –D بالاتر از +D: روند نزولی

4- اندیکاتور آرون (Aroon Indicator)

این نوسان نما مناسب تحلیل فنی بوده و در اصل یک نشانگر فنی است. این اندیکاتور تحلیل تکنیکال برای این به کار میرود که نشان دهد اوراق بهادار دارای روند است یا خیر! از دیگر کاربردهای آن این است که مشخص می کند قیمت در طول دوره محاسبه چه زمانی به اوج رسیده یا در پایینترین حد خود قرار میگیرد. وقتی در اوراق بهادار روند جدیدی شروع میشود، این اندیکاتور میتواند آن را بهراحتی تشخیص داده و بهصورت فنی تحلیل کند.

خطوط آرون بالایی (Aroon Up) و آرون پایینی (Aroon Down) از خطوطی هستند که شاخص نوسان نما آرون را تشکیل داده و روند تحلیل را آسان میکنند. با استفاده از این دو اصطلاح میتوان روند نزولی و صعودی قیمت را بهآسانی تشخیص داد. در این جهت، لازم است اندیکاتور تحلیل تکنیکال نوسان نما آرون را تا حدی بشناسید که متوجه شوید اگر یکی از این خطوط از دیگری جلو بزند، در اصل چه تغییری ایجاد شده است.

- وقتی Aroon Up از Aroon Down رد شده و عبور میکند، اولین نشانه از تغییر روند احتمالی را برای افراد مشخص میکند.

- چنانچه Aroon Down از Aroon Up عبور کرده به عدد 100 نزدیک شود، نشاندهنده روند نزولی است.

- اما اگر Aroon Up از Aroon Down عبور کرده و طی روندی به عدد 100 نزدیک شود، در اصل قیمت اوراق بهادار روند صعودی خود را طی خواهد کرد.

5- میانگین متحرک همگرایی واگرایی (MACD)

این شاخص از اندیکاتور تحلیل تکنیکال به معاملهگران و تحلیلگران قابلیت دیدن جهت و چگونگی حرکت روند را میدهد. دوره نزولی و صعودی MACD مربوط به زمانی است که به ترتیب این شاخص زیر صفر یا بالای آن قرار میگیرد. این نشانگر دارای دو خط سیگنال و MACD است که حرکت خط سیگنال بسیار آرامتر است. در اصل خط سیگنال بهعنوان خط شاخص قرار میگیرد که بالا یا پایینبودن خط MACD نسبت به آن روند نزولی یا صعودی را تعیین میکند.

اگر MACD بالاتر از خط سیگنال باشد، روند صعودی طی شده و برعکس آن هم روند نزولی را نشان میدهد. استفاده از این اندیکاتور تحلیل تکنیکال به افراد کمک میکند که با نگاهکردن به آن و تشخیص بالا یا پایینبودن MACD تشخیص دهند چه سیگنالهایی را دنبال کنند.

6- شاخص قدرت نسبی (RSI)

طرز کار این شاخص به این صورت است که افزایش قیمت اخیر را در مقابل زیان قیمت مشخص کند. کاربرد آن را میتوان در 3 دسته قرار داد. حرکت این اندیکاتور میان 0 تا 100 بوده که همین حرکت میتواند قدرت و حرکت روند را اندازهگیری کند.

یکی از کاربردهای اساسی اندیکاتور RSI نشان دادن خرید یا فروش بیش از اندازه است. وقتی RSI به بالای 70 برسد، حاکی از خرید بیش از حد بوده و امکان کاهش خرید و فروش آن در آینده می رود. زمانی که RSI زیر 30 باشد نیز نشانگر فروش بیش از حد آن بوده و امکان بالا رفتن معاملات افزایش می یابد.

شاخصی برای خرید و فروش بیش از حد

اساسیترین استفادهای که از RSI میشود، مربوط به تشخیص خریدوفروش بیش از حد است. زمانی که نشانگر در این اندیکاتور تحلیل تکنیکال عددی بیش از 70 را نشان داده و در آن مکان قرار داشته باشد، دارایی بیش از حد خریداری شده و امکان دارد که کاهش پیدا کند. اگر این عدد به 30 تغییر پیدا کند، دارایی بیش از حد فروخته شده و ممکن است افزایش پیدا کند.

7- اندیکاتور استوکاستیک (Stochastic Oscillator)

اندازهگیری قیمت فعلی و مقایسه آن با محدوده قیمت دورههای قبل، از جمله کارکردهای اندیکاتور تحلیل تکنیکال تصادفی است. این نوسانگر اعداد بین 0 تا 100 را بررسی کرده و آنها را بهصورت تصادفی ردیابی میکند که ببیند در حال طیشدن روند نزولی هستند یا روند صعودی.

اندیکاتور استوکاستیک معمولا برای تشخیص وضعیتهای بیشخرید یا بیشفروش مناسب است. معمولاً، وقتی استوکاستیک بالای 80 قرار گیرد، خرید بیش از حد و وقتی زیر 20 باشد نشانهی فروش بیش از حد است.

نتیجهگیری

کسانی که اوراق بهادار داشته و در بازار سهام فعال هستند لازم است با دیتای بازار و تاریخچه معاملات آشنایی کلی داشته باشند. برای بهتر استفاده کردن از این داده ها، از اندیکاتورها استفاده می کنند. اندیکاتور تحلیل تکنیکال میتواند روند تجزیهوتحلیل اعداد و ارقام را برای افراد راحتتر کند. شاخصهای زیادی برای این روش در نظر گرفته شده است که هرکدام به معنای خاصی میپردازند. افرادی که قصد استفاده از آنها را دارند، باید از بهترینها بهره ببرند. طی این مقاله 7 تا از مهمترین و پرکاربردترین اندیکاتورهای تحلیل تکنیکال را بررسی کردیم.

منبع: investopedia

.gif)

.png)

.png)

.png)